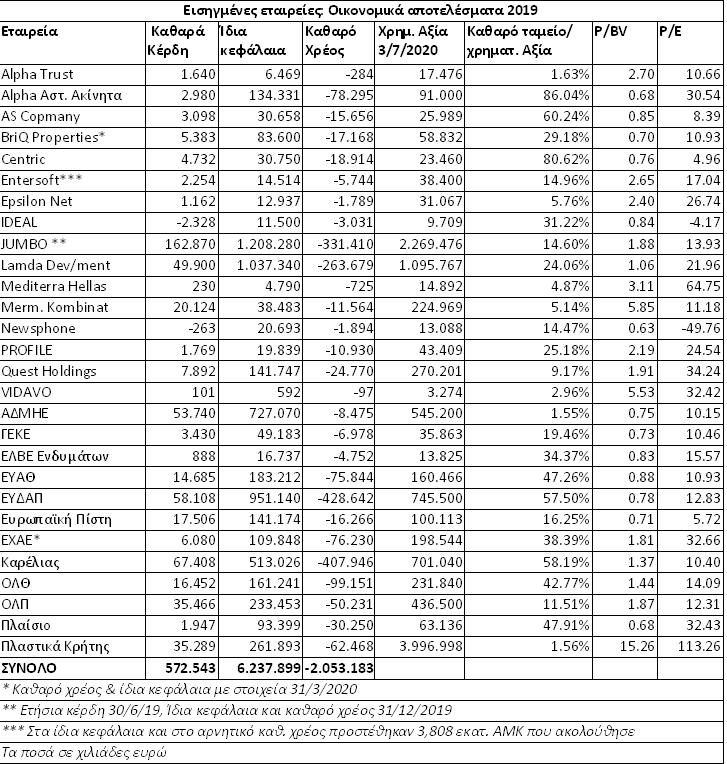

Με βάση τα στοιχεία των λογιστικών καταστάσεων του 2019, η δημοσίευση των οποίων ολοκληρώθηκε στις 30 Ιουνίου, προέκυψαν 28 εισηγμένες εταιρείες (βλέπε στοιχεία παρατιθέμενου πίνακα) που εμφάνισαν θετικό καθαρό ταμείο (αρνητικό καθαρό χρέος), δηλαδή τα διαθέσιμά τους συν τα βραχυπρόθεσμα χρηματοοικονομικά τους περιουσιακά στοιχεία ήταν μεγαλύτερα από το σύνολο των τραπεζικών τους υποχρεώσεων.

Με άλλα λόγια, οι 28 αυτές εταιρείες θα μπορούσαν θεωρητικά να μηδενίσουν «εδώ και τώρα» το σύνολο των δανείων τους και να τους περισσέψουν αθροιστικά κάτι παραπάνω από δύο δισ. ευρώ!

Ενδεικτικά αναφέρεται ότι «περίσσευαν» στις 31/12/2019 συνολικά 263,5 εκατ. ευρώ από τη Lamda Development (μαζί με τα χρήματα που θα αντλήσει από την επικείμενη έκδοση εταιρικού ομολόγου, θα χρηματοδοτήσει την υλοποίηση του Ελληνικού), 331,4 εκατ. ευρώ από την JUMBO (η εταιρεία διαθέτει υψηλότατη ρευστότητα παρά την υλοποίηση σημαντικών επενδύσεων), 24,8 εκατ. από την Quest Holdings (μεταξύ άλλων, αναζητά να εξαγοράσει άλλες εταιρείες), 429 εκατ. από την ΕΥΔΑΠ και 76 εκατ. από την ΕYAΘ, 408 εκατ. από την καπνοβιομηχανία Καρέλιας, 50 εκατ. από τον ΟΛΠ και 99 εκατ. από τον ΟΛΘ (οι δύο Οργανισμοί θα υλοποιήσουν σημαντικά επενδυτικά προγράμματα κατά τα επόμενα χρόνια), 30 εκατ. από το Πλαίσιο (χρηματοδότηση επενδύσεων, αλλά και συγκριτικό πλεονέκτημα έναντι του ανταγωνισμού), 62,4 εκατ. από τα Πλαστικά Κρήτης και 78 εκατ. από την Alpha Αστικά Ακίνητα (πιθανόν να δραστηριοποιηθεί στον χώρο της διαχείρισης κόκκινων δανείων που συνδέονται με ακίνητα).

Παράλληλα, η BriQ Properties επιθυμεί να επενδύσει περαιτέρω στην εγχώρια αγορά ακινήτων, εταιρείες όπως η Entersoft, η PROFILE και η Epsilon Net ενδιαφέρονται να προχωρήσουν σε εξαγορές άλλων επιχειρήσεων, ενώ η ασφαλιστική Ευρωπαϊκή Πίστη χρησιμοποιεί τα διαθέσιμά της προκειμένου να διασφαλίζει υψηλούς εποπτικούς δείκτες.

Η ύπαρξη πολύ υψηλής ρευστότητας σε μια εταιρεία (πολλές εισηγμένες διαθέτουν ισχυρή κεφαλαιακή διάρθρωση, χωρίς απαραίτητα να έχουν αρνητικό καθαρό χρέος) αποτελεί σε γενικές γραμμές πλεονέκτημα και για τη μετοχή, λόγω του σχετικά περιορισμένου κινδύνου που διατρέχει μια τέτοια επιχείρηση ή λόγω της ευχέρειας που θα έχει η διοίκησή της: α) Να εκμεταλλεύεται κατά καιρούς δυνητικές επενδυτικές ευκαιρίες, β) Να προχωρεί σε γενναιόδωρες χρηματικές διανομές προς τους μετόχους της (μερίσματα ή επιστροφές κεφαλαίου).

Παρ' όλα αυτά, η ύπαρξη αρνητικού καθαρού χρέους δεν σημαίνει αυτόματα και επενδυτική ευκαιρία, καθώς θα πρέπει να συνεξετάζονται και άλλοι παράγοντες όπως το αν η τρέχουσα αποτίμηση μιας μετοχής θεωρείται ελκυστική ή όχι, ή επίσης οι προοπτικές κάθε εταιρείας. Έτσι, στον παρατιθέμενο πίνακα παρουσιάζονται και οι επιδόσεις κάθε εταιρείας σε ό,τι αφορά τους δείκτες P/E και τιμής προς λογιστική αξία (P/BV). Παράλληλα αναφέρεται ποιο ποσοστό της τρέχουσας χρηματιστηριακής αξίας κάθε εταιρείας αντιστοιχεί στο θετικό καθαρό της ταμείο.

ΥΓ: Με θετικό καθαρό ταμείο θα εμφανιστεί και η Τεχνική Ολυμπιακή μετά την ολοκλήρωση της πώλησης του Πόρτο Καρράς, μέσα στη φετινή χρονιά.